Денежная карма

А вообще, чтобы вы понимали долги, это всегда кармическая тема.

Карма и есть-причинно-следственная связь. Бывает так, что человек где-то накосячил, в этой жизни, где-то, с кем-то несправедливо поступил.

Причем это может идти с детства, или с юного возраста и естественно во взрослой жизни. Если человек где-то перебрал, начинал хапать, грести под себя, несправедливо обижать кого-то. В определенный момент жизнь начинает забирать у него.

И для вселенной абсолютно все равно, что вы незаконно себе присвоили, может быть вынесли лампочку с завода, или взяли немного бумаги в офисе, унесли домой.

И вот такая лампочка, может стоить человеку, два миллиона долларов и потери всего бизнеса. Долг за вами числится до момента возврата, и нет градации в космосе забрать по той-же цене лампочки.

И человек попадает в огромные долги, и в кабалу попадают не только бедные люди. И богатые люди, миллионеры бывают еще в более тяжелых ситуациях.

А ведь что такое вопросы кармы, это заповеди в религиях

И важно начать относится к таким финансовым провалам с благодарностью. И важно понять эту глубинную связь данной ситуации с прошлыми поступками

Где и с кем, вы поступили нечестно, кого вы когда то обманули, даже в малом, где присвоили чужое имущество. Пока человек не поймет он так и будет скатываться, скатываться.

И когда хочет человек заполучить себе излишки этого мира, ему надо все больше и больше, жадность в этом случае на первом месте, он тем самым сеет семена будущей катастрофы.

Он, в такие моменты действует не из состояния благости и счастья, он действует из состояния недостатка и неудовлетворенности. И результат получает соответствующий.

Недостаток, только увеличенный в несколько раз, это как раз, когда человек вложился в хайп в надежде хапнуть побольше, ничего не делая.

Здесь еще играет роль недостаток финансовой грамотности. От незнания не учитывались принципы: не класть все деньги в одну корзину и не участие в сомнительных мошеннических спекуляциях.

Когда должник может рассчитывать на прощение долга по кредиту?

Согласно сложившейся практике банки редко прощают долги по кредитам по своей инициативе, обычно данная процедура проводится с согласия руководства банка.

С просьбой простить долг по кредиту в банк может обратиться сам заемщик. Также просьба может поступить от финансового омбудсмена в порядке досудебного урегулирования спора об образовавшейся кредитной задолженности на кредит небольшого размера.

Банк может согласиться простить долг по кредиту заемщику, когда сумма займа невелика, а взыскание ее по суду неизбежно повлечет расходы больше самой суммы долга. Альтернатива при этом только одна: попытаться продать долг коллекторам. Однако, при небольшом размере долга, спрос на такие долговые обязательства у коллекторов также невелик, да и не все банки продают долги коллекторам.

Сравнив стоимость продажи, самостоятельного или судебного взыскания, банк подчас закономерно приходит к выводу, что простить долг по кредиту в данном случае — выгоднее всего.

Банку не останется ничего иного, кроме как простить долг по кредиту, когда истек срок исковой давности — 3 года. Отсчет ведется с даты поступления последнего платежа по кредиту. В соответствии со ст. 196 ГК РФ, не обратившись за это время в суд, банк теряет в дальнейшем возможность это сделать по причине истечения срока исковой давности. Срок давности спустя 3 года истекает по основному долгу, а также по всем дополнительным: проценты, пени, штрафы, неустойки и т.д., даже если они возникли после истечения срока исковой давности по основной сумме кредита (ст. 207 ГК РФ).

Менее распространенными основаниями для прощения банком долга по кредиту могут стать смерть должника при отсутствии наследников, исчезновение должника без вести, прекращение его дееспособности без правопреемников. Прощение кредита оформляется официально после получения банком соответствующих документов, подтверждающих факт смерти кредитора, его пропажи без вести, прекращения дееспособности.

Возможен также и иной вариант развития событий, когда банк заключает с клиентом дополнительное соглашение, идя навстречу по уважительным причинам. Долг может быть прощен не целиком, а в какой-то части. Например, банк соглашается на возврат в соответствии с утвержденным графиком сумм в уплату основного долга, но прощает проценты по кредиту и неустойку. В данном случае речь идет о гарантированном возврате основного долга, нежели рисковать не получить ничего. Такое соглашение кредитор может заключить и с коллекторским агентством.

Должнику следует помнить, что прощение долга налоговой инспекцией будет рассмотрено, как получение дохода (ст. 210 НК РФ). Соответственно, получив извещение банка о прощении долга по кредиту, следует в установленный срок уплатить НДФЛ по ставке 13% от суммы прощенного долга.

Не откладывайте решение Ваших проблем!Задайте вопрос по телефону

Санкт-Петербург

8 (921) 917-90-91

Санкт-Петербург, ул. Большая Пушкарская, д. 41

Юристы «Юридического центра Сиан» помогут Вам достичь соглашения с банком или коллекторским агентством о прощении всего долга целиком или его части при наличии на то серьезных оснований. Для этого потребуется изучить документы по образовавшейся кредиторской задолженности и подготовить юридически грамотное предложение руководству банка. Запишитесь на консультацию к юристу и получите гарантированную юридическую помощь!

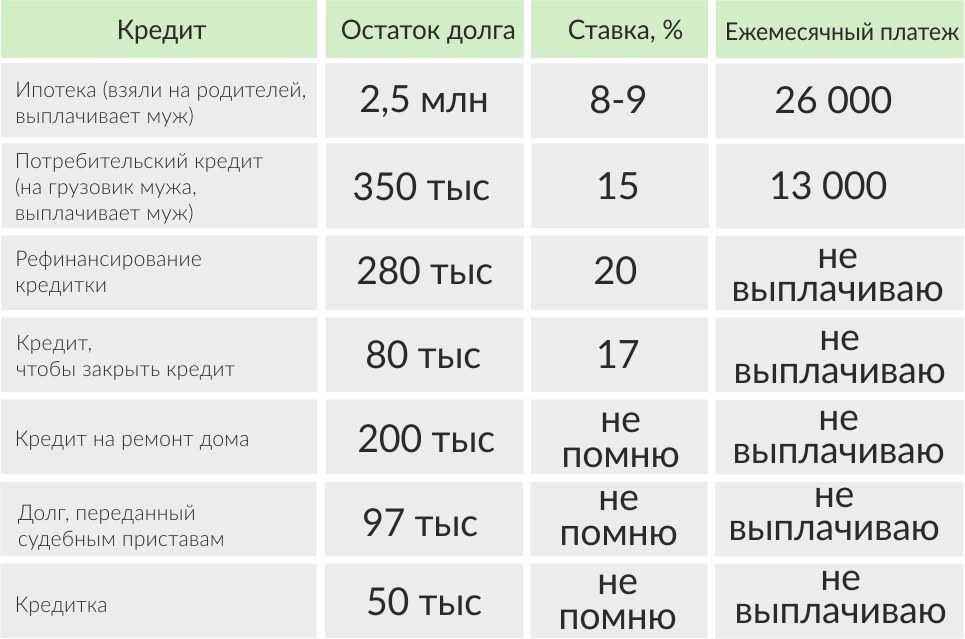

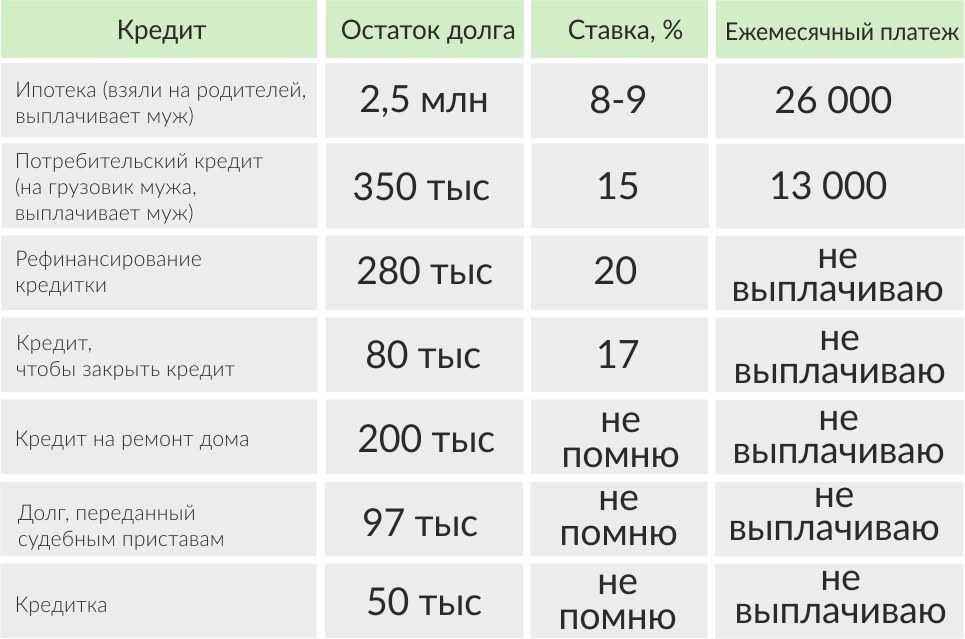

Из чего состоят долги

За время всех этих разбирательств я родила ребенка, и мы решили поменять с доплатой нашу квартиру на дом. Сейчас платим с мужем ипотеку 26 000 рублей в месяц.

С апреля 2020 года я нахожусь в декретном отпуске, не работаю, поэтому возможности платить остальные кредиты нет. Один из банков передал долг в 97 000 рублей судебным приставам. Половина моих счетов арестована. Остальные долги перед банками остаются. Они пытались подавать иски в суд, но я писала отказы. Три года исковой давности еще не прошли, и, думаю, банки будут подавать новые иски.

Кредитная нагрузка (в рублях)

Кредитная нагрузка (в рублях)

Кредиты я не плачу 2,5 года. Сейчас и речи не идет о том, чтобы их платить, пока не состоится суд и исполнительный лист не передадут судебным приставам. Проценты за просрочку огромные, без суда их не отбить, а кредитная история все равно испорчена.

Реальные примеры из жизни людей, попавших в кредитную кабалу

Далее я привожу реальные примеры из жизни людей, попавших в кредитную кабалу (заявления в банки о прощении долга, объяснения в суде о причинах возникновения задолженности по кредитам, объяснения коллекторским агентствам о причинах невозможности погасить задолженность):

Валентина, 54 года.

В 2012 году был оформлен кредит в размере 15 000 рублей, сроком на 36 месяцев. Фактически, кредит был взят на покупку «супер лекарства от старости» (к слову, мошенников не нашли). Платеж по кредиту составлял 858,54 рубля. Валентина смогла в срок погасить только первые четыре платежа, после чего начались длительные задержки по платежам. В это же время у Валентины умер муж, много денег ушло на похороны. Заявление в банк было написано дочерью Валентины.

«Моя мама является заемщиком банка по кредитному договору. Просрочка по кредиту произошла из-за того, что мама часто болеет, в настоящее время находится в больнице. Мама является пенсионером, но почти вся пенсия уходит на лекарства. Я помогаю маме платить за квартиру, покупаю продукты на свои деньги».

Сергей, 50 лет.

В 2012 году был получен кредит в размере 300 000 рублей, сроком на 36 месяцев. Платеж по кредиту составлял 13 500 рублей. На эти деньги был куплен автомобиль, на котором планировалось заниматься пассажирскими перевозками (работать в такси). Одновременно семье захотелось купить новую мебель. И в другом банке был взят еще один кредит в сумме 100 000 рублей, сроком на 36 месяцев. Платеж по кредиту составлял 4 600 рублей.

Спустя несколько месяцев после приобретения автомобиля, произошло дорожно – транспортное происшествие, в котором Сергей был признан виновной стороной. Автомобиль пришлось продать, денег хватило только на оплату ремонта поврежденного автомобиля. На новую работу Сергей устроиться не смог, разовые халтуры не дают достаточного дохода.

Заявление в банк было написано супругой Сергея (поручитель по его кредиту):

«Мой супруг является заемщиком банка по кредитному договору. Просрочка произошла из-за того, что летом 2013 года мой муж попал в ДТП, и признан виновным в его совершении. Нам пришлось продать машину и оплатить ремонт пострадавшей стороне. С тех пор и по настоящее время он не может найти официальной работы. Халтурит где только может. Доход получает нестабильный, а часто вообще обманывают по зарплате. Последнее время даже халтуры не может найти. Я получаю 8 000 рублей, 4 600 рублей плачу по кредиту в другом банке. На оставшиеся деньги живем вместе с мужем. Дети не могут нам помочь, потому что платят ипотечные кредиты. А сестра у супруга пенсионер. Для того чтобы закрыть кредит мужа, я у знакомых заняла 16 000 рублей, которые внесла за кредит. И еще заняла 16 000 рублей которые тоже внесла по кредиту мужа. Еще в долг мне никто не дает, а наоборот, требуют возврата долга» (текст сохранен).

Олег, 28 лет.

В 2014 году был получен кредит в размере 100 000 рублей, сроком на 36 месяцев. Платеж по кредиту составляет около 4 000 рублей. Деньги брал для друга (друг очень просил помочь, взять для него кредит). Олег не знал, что друг по кредиту не платит. Расписку в передаче денег другу не составляли.

Сейчас у Олега семья, жена не работает, сидит в отпуске по уходу за детьми (в семье двое детей – двойняшки). У семьи есть еще кредит – квартира, в которой проживает семья, куплена с привлечением ипотечного кредита. Заработной платы Олега не достаточно для платежей по кредитам.

С другом, для которого он брал деньги, отношения прекратились.

История из жизни

Здравствуйте. Меня зовут Катя. Мне немного «за». У меня трое детей, еще недавно я была замужем и считала себя счастливым человеком. Потом начались проблемы с деньгами. У мужа работа сезонная, мог по 4 месяца сидеть дома. Таксовать или искать подработки — недостойно и т. д. Откладывать не привыкли.

Жили до определенного момента в малосемейке. Потом предложили купить квартиру в новостройке очень выгодно. Взяли. Набрали в долг у всех родственников, друзей и знакомых. За полгода сделали ремонт. Я решила, что в новую жизнь не возьму ничего из старой.

Пример наших покупок мебели

В новую квартиру купили:

Все в долг. По сумме — почти столько же, сколько стоила квартира. Старшая к тому времени заканчивала школу, и жила отдельно.

Через некоторое время муж стал уезжать в Москву на заработки. Но на содержание детей присылал копейки. А мне и кредиты выплачивать, и малых кормить. Стала брать кредиты. Сначала небольшие, часто в МФО обращалась, брала по 3-5 тысяч «на покушать». Итог — проценты по 20-30 тысяч. Чтобы отдать их и расплатиться за мебель стала брать кредиты в банках. Я – предприниматель, есть свой небольшой бизнес. Денег хватает на текущие расходы, но не на оплату кучи кредитов. Справка о доходах минимальная, но деньги почему-то давали везде: и наличкой, и кредитки.

Тут еще старшая поступила в ВУЗ в другом городе. На бюджет баллов не хватило. Отличников и льготников было в три раза больше, чем бюджетных мест. Общежития нет. Нужно снимать квартиру. Это — опять расходы, частично на меня. Муж, к счастью, оплачивает учебу. Плюс ее поить, кормить нужно. Хоть и живет отдельно, с мужем, но не чужой же человек.

В общем, несколько лет работала только на оплату даже не кредитов, а процентов по ним. Так продолжалось, пока не выяснилось, что младшим детям даже на улицу не в чем выйти, износилось все. С мужем развелась. Он сказал, что мои кредиты, мне и платить. А то, что он годами не давал ни копейки в бюджет, он не помнит. Говорит, что всегда работал и всех кормил. Он то работал, но то маме срочно плазму захотелось последней модели, то себе решил AUDI 6 взять. Теперь пытаюсь разделить с ним долги по суду.

Краткое резюме

Как разделить кредит при разводе супругов по соглашению сторон

Если у супругов получилось договориться о том, как они разделят имущество и долги при разводе, они должны заключить соответствующее соглашение.

Обычно составлением соглашения занимается сам нотариус – он готовит проект документа, передает его супругам для ознакомления и заверяет их подписи на тексте документа. После этого соглашение считается заключенным, а порядок раздела и выплаты кредита – установленным.

Составить соглашение можно самостоятельно, или с помощью юриста – нотариус только удостоверит подписанный документ. Главное, указать в тексте соглашения следующие сведения:

- данные нотариуса, удостоверившего соглашение;

- дата и место составления соглашения;

- наименование кредитора;

- Ф.И.О. супругов-заемщиков;

- реквизиты кредитного договора, общую сумма долга и размер остатка по кредиту, дату его выдачи и погашения;

- порядок погашения долговых обязательств – заемщики могут сами решить, кто и как будет рассчитываться с банком, и кому в итоге останется имущество, приобретенное на заемные деньги; при этом стоит помнить, что для раздела ипотечного кредита потребуется получить согласие кредитора – без него переоформить обязательства на одного из супругов, и вывести из числа созаемщиков второго супруга не получится;

- дата составления соглашения и подписи его сторон;

- резолюция и печать нотариуса, который удостоверил соглашение супругов.

Экономия или временная мера?

Излишняя самоуверенность или игнорирование элементарных правил расчета бюджета может привести к печальной ситуации и заставить задуматься, как жить с долгами по кредитам. В таком случае можно свести негатив погашения задолженностей к минимуму. Для этого необходимо включить режим экономии. Он не обязательно должен быть жёстким. Стоит ограничиться:

- Пересмотром продуктов питания. Отказывать в здоровом питании не стоит, можно просто отдать предпочтение аналогам дорогостоящих продуктов по приемлемой стоимости, пользоваться регулярными сезонными акциями от супермаркетов.

- Исключением импульсивных покупок. Постараться не устраивать походы по магазинам без острой необходимости, а покупать только то, что действительно нужно. В общем, чтобы не становиться заложником огромных долгов и не переживать по поводу как жить и планировать расходы, стоит предупредить ситуацию и ограничить себя в лишних тратах, если много долгов.

- Постараться найти дополнительный источник доходов, возможен поиск дополнительного заработка.

Рефинансирование

Есть и другой вариант — когда рефинансируется крупный кредит и за счёт него гасятся заодно и другие мелкие ссуды. В этом случае главную роль играет не увеличение срока кредита для снижения ежемесячного платежа, а именно существенное снижение ставки.

Моя сестра работала в компании, где любое совместительство или подработки строго запрещены. Уйдя в декрет, она устроилась в другую организацию на полставки, но работала неофициально. Естественно, когда она, декретница, решила купить квартиру в ипотеку, то ей удалось получить кредит только под очень высокий процент.

После двух лет погашения ипотеки, уже работая полный день официально и получая приличную заработную плату, она рефинансировала ипотеку и заодно ещё пару небольших кредитов, которые брала на покупку бытовой техники. Разница в ставках по новому и старому кредитам была ощутимой, и она смогла сократить ежемесячный платёж почти на 10 000 рублей.

Как поступить заемщику?

Самая оптимальная стратегия для заемщика зависит от того, что он планирует предпринять – оформить ипотеку, не имея денег на первоначальный взнос, или же взять кредит на ремонт с мебелью, или просто оформить новый большой кредит, не закрыв прежний.

В первом случае все достаточно ясно – ипотеки с нулевым первоначальным взносом не бывает. Поэтому остается взвесить все «за» и «против» и понять: стоит ли ввязываться в два кредита сразу, чтобы просто оформить ипотечный кредит, или лучше подождать и накопить на первоначальный взнос.

А вот в случае с кредитом на ремонт или мебель все может быть гораздо проще. По некоторым данным, застройщики продают уже около 60% от всех квартир с чистовой отделкой. То есть, можно взять кредит на чуть большую сумму – но в нее уже будет входить отделка, сантехника и даже некоторая мебель (или взять еще больше – и купить квартиру вообще под ключ).

Еще можно найти на вторичном рынке квартиру со всем необходимым и купить в ипотеку ее (правда, уже без госпрограмм и по рыночной ставке). Главное – договориться с продавцом, чтобы все содержимое квартиры действительно переходило покупателю.

А если заемщик уже оформил 2-3 кредита, включая ипотечный, их при желании можно рефинансировать в один. Тогда вносить нужно будет лишь один платеж, да еще и по сниженной процентной ставке. Единственное условие – на момент рефинансирования кредиты должны быть выплачены настолько, чтобы общая сумма остатка долга составляла не более 80-85% от оценочной стоимости квартиры.

Что касается ситуации, когда заемщик хочет оформить новый кредит, не закрыв старый, и получает отказ от банка, решений несколько:

- рефинансировать или реструктуризировать старый кредит так, чтобы по нему снизился ежемесячный платеж. Меньше платеж – меньше долговая нагрузка при тех же доходах;

- закрыть все неиспользуемые кредитные карты, а по используемым – максимально сократить кредитный лимит. Банк может учесть при расчете долговой нагрузки кредитный лимит по карте, хотя заемщик ей не пользуется или пользуется от случая к случаю;

- отправить заявки в разные банки. Возможно, другая кредитная организация согласится выдать кредит заемщику с высоким ПДН (например, у банка и так повышенная ликвидность);

- если есть открытые кредиты в МФО, по возможности их закрыть или рефинансировать в банке. Учитывая грабительские проценты до 365% годовых, при переводе долга в банк сумма ежемесячного платежа может сократиться в разы;

- при возможности указать созаемщика – как правило, это супруг. Банк может учесть доходы обоих созаемщиков, соответственно, ПДН снизится.

Правда, еще лучшим вариантом будет подумать – а действительно ли так нужен второй или третий кредит? Возможно, проблему можно решить, не загоняя себя в долговую яму окончательно.

Объединяя несколько в один

Моя приятельница любила жить красиво — то путешествие на месяц по Италии, то она не может без дорогой сумки, то внезапно полюбила вино по 5 тысяч рублей за бутылку. Она много зарабатывала, но умудрялась тратить всё до копейки на красивую жизнь — даже брала на это кредиты.

Но настал день, когда подруга серьёзно заболела. Пришлось уйти с работы, провести в больницах несколько месяцев и после устроиться на должность с зарплатой ниже. Прошлая роскошная жизнь превратилась в непомерную долговую нагрузку перед банками.

Выходов из положения было два — личное банкротство заёмщика (этот вариант подруга отмела сразу) или получение кредита на долгий срок под разумные проценты, за счёт которого можно рассчитаться с предыдущими ссудами. То есть объединить все долги в один, продлить срок кредита и за счёт этого снизить ежемесячный платёж.

Тогда подруга села и посчитала, кому и сколько она должна. По одному кредиту она платила 18% годовых, остаток по нему был 350 000 рублей. Второй кредит с задолженностью перед банком в размере 2,5 млн рублей она брала под 14%. Также была ссуда под 17% с остатком задолженности около 200 тысяч рублей и кредит на 100 тысяч рублей под 12% годовых. Суммарный ежемесячный платёж превышал 130 000 рублей, тогда как заработная плата после вычета налогов была 170 000 рублей.

Подруга запаслась справками о доходах 2-НДФЛ и обратилась в банк. Скажу сразу — получить кредит ей удалось не в первом и даже не в пятом банке. Отказы множились и отражались в её кредитной истории, и приятельница совсем отчаялась. Спасло её то, что начальник на работе проникся её проблемой и решил выступить поручителем по кредиту на всю сумму. Вторым поручителем, опять же на всю сумму будущего кредита, выступила родная сестра.

В итоге банк одобрил ссуду на 3,3 млн рублей под 14% на 10 лет, и теперь моя приятельница платит ежемесячно 52 000 рублей. Да, с тех пор она предпочитает одеваться в массмаркете, бюджетно отдыхать и тратить только собственные средства.

Как правильно выбрать кредит?

Самым важным и значимым фактором является умение выбрать кредит таким образом, чтобы можно было своевременно и без особых усилий погашать его в строго установленные сроки. Получение кредитов имеет две стороны:

- Во-первых, уладить свои финансовые трудности и забыть на время о возникшей проблеме.

- Во-вторых, решение одного вопроса порождает другой. За все нужно платить, а истраченные средства необходимо возвращать в срок, с учетом процентов.

Важно не фокусировать свое внимание на первом факторе, а максимально серьезно подойти к возврату долга, чтобы не столкнуться с проблемой, когда все деньги уходят на кредиты и непонятно, как жить без средств к существованию. Для этого необходимо:

- Провести самостоятельный анализ своего бюджета. Чтобы сиюминутное решение проблемы не легло тяжким бременем на семейный бюджет, специалисты рекомендуют рассчитать свой бюджет таким образом, чтобы на погашение кредитов оставалась четвертая часть общей суммы дохода. При этом необходимо учесть обязательные платежи по коммунальным расходам, обязательным оплатам за детский сад, школу, приобретение продуктов питания, медикаментов. Один долг не должен порождать новый – главное правило финансовой рациональности.

- Стратегическое решение должно исходить из здравого смысла и фактического анализа. Не стоит полагаться на предполагаемые доходы. Лучше учесть всю финансовую нагрузку, с учетом стабильно имеющегося заработка. Если в перспективе ожидается увеличение заработной платы, то стоит дождаться этого момента и только потом принимать решение.

- Принимая решение взять кредит необходимо не просто рассчитать свои финансы, но и иметь запасные варианты на случай непредвиденных ситуаций. Такая стратегия не только минимизирует риски, но и позволяет быть спокойным в перспективе.

- Если решение брать деньги в долг принято, нужно внимательно изучить рынок кредиторов и ознакомится со всеми предложениями. Многие банки разрабатывают специальные кредитные программы, проводят акции. Если такой вариант является приемлемым и банк проводит на самом деле честную акцию, стоит воспользоваться выгодным предложением.

Чем опасна жизнь в кредит

Помимо очевидной угрозы оказаться в долгах, есть еще один минус жизни в кредит. И его многие недооценивают!

В 2011 году доктор Джон Газергуд из University of Nottingham опубликовал результаты исследования, изучающего, как долговые обязательства влияют на здоровье и жизнь человека. Оказалось, что люди с долгами имеют в два раза выше риск ухудшить свое психологическое и физическое здоровье. 29% должников постоянно преследует чувство тревоги, у них растет уровень стресса, появляются симптомы депрессии. Люди описывают свое состояние как чувство «навалившегося груза» и даже ощущают безнадежность.

На фото: Андрей Копнин, кризисный психолог, практикующий коуч

«Человек начинает испытывать постоянное чувство страха: а вдруг что-то случится? Вдруг я потеряю работу? Вдруг банк что-то изменит в договоре и меня обманут? Все эти мысли приходят в голову и не получается от них убежать. Начинает расти раздражение на окружающих из-за того, что они «неправильно» тратят деньги. Как следствие, могут начать проявляться и физические симптомы постоянного стресса: бессонница, неспособность отдохнуть, потеря концентрации, — рассказывает Андрей Копнин, кризисный психолог, практикующий коуч. — Что можно сделать в такой ситуации?

- Пишите каждый день не менее 5 позитивных событий, которые произошли с вами сегодня. Это поможет перестать концентрироваться на негативе.

- Займитесь фитнесом — при постоянных тренировках он очень хорошо снижает уровень стресса в организме.

- Начните откладывать любую сумму, пускай 5 рублей, но каждый день. Это поможет сформировать привычку адекватно относиться к деньгам и перестать жить в кредит.

- Прежде чем совершить какую-то покупку либо взять кредит на нее, выдерживайте паузу в неделю. Это позволит снизить эмоции и принять решение на трезвую голову. Разумное потребление — это тоже привычка, которую необходимо вырабатывать».

Освобождение залога

Ещё один пример, когда имеет смысл брать новый кредит для погашения старого — снятие обременения с действующего кредита.

Мой знакомый несколько лет назад покупал квартиру и брал ипотеку на относительно небольшую сумму — 2,5 млн рублей, исправно выплачивал её несколько лет — около 18 000 рублей ежемесячно. За это время у него родилось двое детей, старая квартира уже явно не отвечала потребностям разросшейся семьи, надо было покупать другую, а лучше — дом за городом.

Сначала была идея найти покупателя на квартиру, находящуюся в залоге у банка. Такой вариант возможен — человек берёт ипотеку в том же банке, и обременение переносится. Но приятель решил пойти другим путём — он обратился в банк за кредитом наличными на 1,35 млн рублей (именно столько было нужно для погашения ипотеки), ему одобрили его под 12% на 95 месяцев. За счёт этих денег приятель погасил ипотеку, снял обременение с квартиры, продал её, купил дом и потихоньку гасит свою новую задолженность. Платёж составляет около 22 000 рублей в месяц.

Возможно, имело смысл поднапрячься и погасить ипотеку без привлечения заёмных средств, но он выбрал другой путь и вполне доволен своим решением.

Рефинансирование

Я работала менеджером по поставке и установке оборудования, зарабатывала около 40 000–50 000 рублей. Через пару месяцев у меня случилась жуткая просадка по доходам из-за смены работы, около пяти месяцев я получала ничтожно мало, но потом заработок восстановился.

Мы рефинасировали кредит, чтобы покрыть кредитную карту Сбербанка на 200 000 рублей и потребительский кредит на грузовичок мужа. Не знаю, насколько это было выгодно. Наверное, я уже начала подозревать, что кредитная карта — это зло, проценты по ней бешеные.

Потом мы взяли еще один кредит, уже не помню на что. Общий долг тогда был около 400 000 рублей. Но мы всегда платили, не допускали просрочек. У меня был хороший кредитный рейтинг, чем я очень гордилась.

Зачем россияне берут по несколько кредитов?

Всего около 12% россиян никогда не брали кредиты – половина из этих людей считает их слишком дорогими, другая половина обходится собственными средствами, а небольшой процент опрошенных получили отказ от банков. Проблема в том, что люди, которые раньше не сталкивались с кредитами, кредитными картами и рассрочками, иногда вынуждены обратиться в банк. Они, не обладая достаточной финансовой грамотностью, залезают в долги так, что избавиться от них могут разве что через банкротство.

Но этот случай – когда все новые и новые кредиты берутся, чтобы погасит старые – скорее исключение, чем правило. Однако ситуаций, когда вполне платежеспособный и ответственный заемщик оформляет второй или третий кредит, может быть масса.

Вот только несколько из вариантов:

- заемщик купил в ипотеку квартиру без отделки. Но своими силами справиться не получилось, и пришлось брать потребительский кредит на стройматериалы и оплату труда строителей. Еще частый повод залезть в долг – это покупка мебели;

- заемщику одобрили ипотеку, но на первоначальный взнос у него денег нет. Ему проще взять эту сумму как потребительский кредит – иначе он пропустит сроки и банк аннулирует свое одобрение на ипотеку. Кстати, Центробанк борется с этим явлением, но пока ничего не может сделать – такое бывает примерно у 7% ипотечных заемщиков;

- в дополнение к обычному кредиту или рассрочке заемщику навязали кредитную карту – у многих банков это часть скрипта продаж, и кредитки есть почти у всех клиентов;

- человек оформил рассрочку (которая формально – тоже кредит) в нескольких магазинах на разные товары. Такое бывает, например, если в разных торговых сетях предлагаются разные акционные товары;

- имея рассрочку или обычный потребительский кредит, заемщик решает купить автомобиль в кредит (например, чтобы воспользоваться условиями льготной госпрограммы).

Во всех этих случаях второй, третий или даже последующие кредиты – не очень большая проблема, ведь банки отслеживают долговую нагрузку на заемщиков, и при крупных долгах перестанут одобрять заявки. И действительно, если у клиента незакрытая рассрочка на телевизор или холодильник, это точно не повод отказываться от кредита на еще что-то нужное.

Хуже, когда заемщику начинают отказывать в банках и он обращается за микрозаймами – с их процентами выплатить долг крайне сложно (и часто это длится годами даже для небольшой суммы займа).

А что, если у клиента, например, уже есть ипотечный кредит и кредитная карта, и он хочет оформить что-то еще? Здесь все не так просто.

Что будет, если взять второй кредит сразу после первого?

На днях в Центробанке рассказали, что выявили странную схему на российском кредитном рынке – когда заемщики пытались оформить сразу несколько ипотечных кредитов за один день. Это странно сразу по нескольким причинам: ипотека предполагает залог (а взять одну квартиру в залог двум банкам сразу не получится), да и заемщик не видит этих денег вживую – они сразу перечисляются продавцу недвижимости.

Однако банки пояснили, что риск все же есть – если в один день заемщик оформляет несколько ипотечных кредитов, банк может неверно оценить долговую нагрузку такого клиента. А некоторые заемщики пользуются этим умышленно.

Речь идет о тех 7%, которые для выплаты первоначального взноса (минимум 15-20% от стоимости жилья) оформляют потребительский кредит. Это возможно, потому что ипотека предполагает достаточно долгий срок согласования:

- когда заемщик подает заявку на ипотечный кредит, он еще не взял потребительский займ на первоначальный взнос – а потому проходит по долговой нагрузке;

- первоначальный взнос нужно внести в момент оформления договора ипотечного кредитования;

- одобряется и оформляется потребительский кредит за 1-2 дня, поэтому его можно взять прямо перед днем подписания ипотеки;

- банк, выдавший потребительский кредит, просто не успеет передать данные в БКИ. А банк-кредитор по ипотеке и так уже одобрил кредит – поэтому повторно может уже не проверять долговую нагрузку клиента.

Таким образом, заемщик действительно может взять два кредита сразу – и один внести как первоначальный взнос по второму.

Примерно так же можно оформить и кредит на ремонт в купленной в ипотеку квартире, или, например, рассрочку на мебель и технику – данные в БКИ обновляются не сразу, поэтому банки просто не увидят кредиты, которые оформлялись параллельно с ипотекой.

Отметим, что формально это не нарушает закон (если, конечно, заемщик не берет кредиты с целью заведомо не возвращать их). Хоть Центробанк и опасается повышенных рисков от таких кредитов, санкции за это касаются лишь банковских резервов. Но стоит ли так делать – большой вопрос.

Дело в том, что цифра в 50% долговой нагрузки появилась не просто так – если заемщик действительно будет отдавать по 70-80% от своих доходов только на обязательные платежи в первые 3-5 лет после оформления ипотеки, он может в любой момент выйти на просрочку (например, если ему задержали зарплату, если он потерял работу или ушел на длительный больничный).

Но в некоторых ситуациях другого варианта просто нет. Например, если заемщик оформлял ипотеку в апреле-мае прошлого года, даже с учетом процентов по второму кредиту он бы неплохо сэкономил – цены на жилье потом выросли намного сильнее. Да и оформив ипотеку, человек уже не будет вынужден платить за аренду жилья – на чем тоже сэкономит.

Что сказал психотерапевт и почему я отказалась от банкротства

В 2019 году я начала работать с психотерапевтом. По классике: все причины моего сегодняшнего поведения родом из детства. Мне не хватало внимания родителей, они много работали, чтобы обеспечить семью. Мое детство пришлось на конец 90-х

Чтобы как-то привлечь внимание, я таскала мелкие суммы у родителей и других родственников. Такая проблема часто бывает в семьях, но никто об этом открыто не говорит

С помощью психотерапевта я пришла к выводу, что мне не требуется процедура банкротства. Сумма не такая большая — 700 000 рублей. И я должна ответить за свои долги, чтобы почувствовать и принять ответственность за свое финансовое положение. В моем случае банкротство привело бы только к новым финансовым проблемам.

В итоге, как перестать жить в кредит?

Учитывая все рекомендации, каждый человек может научиться жить без долгов, вместо чтого, чтобы жить постоянно взаймы. Приняв все меры к погашению задолженности важно учесть несколько несложных, но практичных правил:

- Изменить отношение к ситуации, избавиться от стресса и начать планировать.

- Взять управление деньгами под строгий контроль.

- Не допускать моментальных долгов.

- Если возникают сложности с выплатами не нужно избегать кредиторов, необходимо оповестить банк и постараться найти понимание и прийти к единому консенсусу. Лучше фиксировать обращение в письменной форме. Банк может предоставить кредитные каникулы. Это не решает проблему, но предоставит время для поиска новых источников. Кредитор может реструктурировать долг.

- Убрать кредитные карты и не участвовать в .

Полагаясь на советы и пересмотр своих приоритетов вы не только измените финансовое положение, но и значительно его улучшите.

Если вы должны банкам, воспользуйтесь одним из способов снизить кредитную нагрузку, пройдя небольшой опрос. После опроса вы получите бланки, которые нужно будет заполнить и отправить в банк, чтобы уменьшить платеж или получить отсрочку.